Minggu, 29 April 2012

Kebijakan perbankan yang dikeluarkan dan dilaksanankan oleh BI pada

dasarnya adalah ditujukan untuk menciptakan dan memelihara kesehatan,

baik secara individu maupun perbankan sebagai suatu sistem. Yang menjadi

pertanyaan selanjutnya adalah seperti apakah bank yang disebut sehat

itu?

Apa saja yang menjadi indikator kesehatan sebuah bank dan bagaimana pengukurannya?

Pengertian Tingkat Kesehatan Bank

Secara sederhana dapat dikatakan bahwa bank yang sehat adalah bank

yang dapat menjalankan fungsi-fungsinya dengan baik. Dengan kata lain,

bank yang sehat adalah bank yang dapat menjaga dan memelihara

kepercayaan masyarakat, dapat menjalankan fungsi intermediasi, dapat

membantu kelancaran lalu lintas pembayaran serta dapat digunakan oleh

pemerintah dalam melaksanakan berbagai kebijakannya, terutama kebijakan

moneter. Dengan menjalankan fungsi-fungsi tersebut diharapkan dapat

memberikan pelayanan yang baik kepada masyarakat serta bermanfaat bagi

perekonomian secara keseluruhan.

Untuk dapat menjalankan fungsinya dengan baik, bank harus mempunyai

modal yang cukup, menjaga kualitas asetnya dengan baik, dikelola dengan

baik dan dioperasikan berdasarkan prinsip kehati-hatian, menghasilkan

keuntungan yang cukup untuk mempertahankan kelangsungan usahanya, serta

memelihara likuiditasnya sehingga dapat memenuhi kewajibannya setiap

saat. Selain itu, suatu bank harus senantiasa memenuhi berbagai

ketentuan dan aturan yang telah ditetapkan, yang pada dasarnya berupa

berbagai ketentuan yang mengacu pada prinsip-prinsip kehati-hatian di

bidang perbankan.

Penilaian Tingkat Kesehatan Bank

Penilaian tingkat kesehatan bank di Indonesia sampai saat ini secara

garis besar didasarkan pada faktor CAMEL (Capital, Assets Quality,

Management, Earning dan Liquidity). Seiring dengan penerapan risk based

supervision, penilaian tingkat kesehatan juga memerlukan penyempurnaan.

Saat ini BI tengah mempersiapkan penyempurnaan sistem penilaian bank

yang baru, yang memperhitungkan sensitivity to market risk atau risiko

pasar. Dengan demikian faktor-faktor yang diperhitungkan dalam system

baru ini nantinya adalah CAMEL. Kelima faktor tersebut memang merupakan

faktor yang menentukan kondisi suatu bank. Apabila suatu bank mengalami

permasalahan pada salah satu faktor tersebut (apalagi apabila suatu

bank mengalami permasalahan yang menyangkut lebih dari satu faktor

tersebut), maka bank tersebut akan mengalami kesulitan.

Sebagai contoh, suatu bank yang mengalami masalah likuiditas

(meskipun bank tersebut modalnya cukup, selalu untung, dikelola dengan

baik, kualitas aktiva produktifnya baik) maka apabila permasalahan

tersebut tidak segera dapat diatasi maka dapat dipastikan bank tersebut

akan menjadi tidak sehat. Pada waktu terjadi krisis perbankan di

Indonesia sebetulnya tidak semua bank dalam kondisi tidak sehat, tetapi

karena terjadi rush dan mengalami kesulitan likuiditas, maka sejumlah

bank yang sebenarnya sehat menjadi tidak sehat.

Meskipun secara umum faktor CAMEL relevan dipergunakan untuk semua

bank, tetapi bobot masing-masing faktor akan berbeda untuk masing-masing

jenis bank. Dengan dasar ini, maka penggunaan factor CAMEL dalam

penilaian tingkat kesehatan dibedakan antara bank umum dan BPR. Bobot

masing-masing faktor CAMEL untuk bank umum dan BPR ditetapkan sebagai

berikut :

Tabel Bobot CAMEL

| No. |

Faktor CAMEL |

Bobot |

| Bank Umum |

BPR |

1.

2.

3.

4.

5. |

Permodalan

Kualitas Aktiva Produktif

Kualitas Manajemen

Rentabilitas

Likuiditas |

25%

30%

25%

10%

10% |

30%

30%

20%

10%

10% |

Perbedaan penilaian tingkat kesehatan antara bank umum dan BPR hanya

pada bobot masing-masing faktor CAMEL. Pelaksanaan penilaian selanjutnya

dilakukan sama tanpa ada pembedaan antara bank umum dan BPR. Dalam

uraian berikut, yang dimaksud dengan penilaian bank adalah penilaian

bank umum dan BPR.

Dalam melakukan penilaian atas tingkat kesehatan bank pada dasarnya

dilakukan dengan pendekatan kualitatif atas berbagai faktor yang

berpengaruh terhadap kondisi dan perkembangan suatu bank. Pendekatan

tersebut dilakukan dengan menilai faktor-faktor permodalan, kualitas

aktiva produktif, manajemen, rentabilitas dan likuiditas.

Pada tahap awal penilaian tingkat kesehatan suatu bank dilakukan

dengan melakukan kuantifikasi atas komponen dari masing-masing factor

tersebut. Faktor dan komponen tersebut selanjutnya diberi suatu bobot

sesuai dengan besarnya pengaruh terhadap kesehatan suatu bank.

Selanjutnya, penilaian faktor dan komponen dilakukan dengan system

kredit yang dinyatakan dalam nilai kredit antara 0 sampai 100. Hasil

penilaian atas dasar bobot dan nilai kredit selanjutnya dikurangi dengan

nilai kredit atas pelaksanaan ketentuan-ketentuan yang lain yang

sanksinya dikaitkan dengan tingkat kesehatan bank.

Berdasarkan kuantifikasi atas komponen-komponen sebagaimana diuraikan

di atas, selanjutnya masih dievaluasi lagi dengan memperhatikan

informasi dan aspek-aspek lain yang secara materiil dapat berpengaruh

terhadap perkembangan masing-masing faktor. Pada akhirnya, akan

diperoleh suatu angka yang dapat menentukan predikat tingkat kesehatan

bank, yaitu Sehat, Cukup Sehat, Kurang Sehat dan Tidak Sehat.

Berikut ini penjelasan metode CAMEL :

1. Capital

Kekurangan modal merupakan gejala umum yang dialami bank-bank di

negara-negara berkembang. Kekurangan modal tersebut dapat bersumber dari

dua hal, yang pertama adalah karena modal yang jumlahnya kecil, yang

kedua adalah kualitas modalnya yang buruk. Dengan demikian, pengawas

bank harus yakin bahwa bank harus mempunyai modal yang cukup, baik

jumlah maupun kualitasnya. Selain itu, para pemegang saham maupun

pengurus bank harus benar-benar bertanggung jawab atas modal yang sudah

ditanamkan.

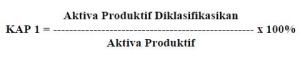

Berapa modal yang cukup tersebut? Pada saat ini persyaratan untuk

mendirikan bank baru memerlukan modal disetor sebesar Rp. 3 trilyun.

Namun bank-bank yang saat ketentuan tersebut diberlakukan sudah berdiri

jumlah modalnya mungkin kurang dari jumlah tersebut. Pengertian

kecukupan modal tersebut tidak hanya dihitung dari jumlah nominalnya,

tetapi juga dari rasio kecukupan modal, atau yang sering disebut sebagai

Capital Adequacy Ratio (CAR). Rasio tersebut merupakan perbandingan

antara jumlah modal dengan aktiva tertimbang menurut risiko (ATMR). Pada

saat ini sesuai dengan ketentuan yang berlaku, CAR suatu bank

sekurang-kurangnya sebesar 8%.

2. Assets Quality

Dalam kondisi normal sebagian besar aktiva suatu bank terdiri dari

kredit dan aktiva lain yang dapat menghasilkan atau menjadi sumber

pendapatan bagi bank, sehingga jenis aktiva tersebut sering disebut

sebagai aktiva produktif. Dengan kata lain, aktiva produktif adalah

penanaman dana Bank baik dalam rupiah maupun valuta asing dalam bentuk

pembiayaan, piutang, surat berharga, penempatan, penyertaan modal,

penyertaan modal sementara, komitmen dan kontijensi pada transaksi

rekening administratif. Di dalam menganalisis suatu bank pada umumnya

perhatian difokuskan pada kecukupan modal bank karena masalah solvensi

memang penting. Namun demikian, menganalisis kualitas aktiva produktif

secara cermat tidaklah kalah pentingnya. Kualitas aktiva produktif bank

yang sangat jelek secara implisit akan menghapus modal bank. Walaupun

secara riil bank memiliki modal yang cukup besar, apabila kualitas

aktiva produktifnya sangat buruk dapat saja kondisi modalnya menjadi

buruk pula. Hal ini antara lain terkait dengan berbagai permasalahan

seperti pembentukan cadangan, penilaian asset, pemberian pinjaman kepada

pihak terkait, dan sebagainya. Penilaian terhadap kualitas aktiva

produktif di dalam ketentuan perbankan di Indonesia didasarkan pada dua

rasio yaitu:

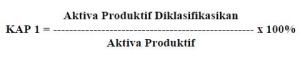

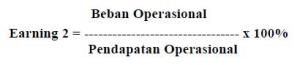

1) Rasio Aktiva Produktif Diklasifikasikan terhadap Aktiva

Produktif (KAP 1). Aktiva Produktif Diklasifikasikan menjadi Lancar, Kurang Lancar, Diragukan dan Macet. Rumusnya adalah :

Penilaian rasio KAP dilakukan dengan ketentuan sebagai berikut:

- Untuk rasio sebesar 15,5 % atau lebih diberi nilai kredit 0 dan

- Untuk setiap penurunan 0,15% mulai dari 15,49% nilai kredit ditambah 1 dengan maksimum 100.

2) Rasio Penyisihan Penghapusan Aktiva Produktif terhadap Aktiva

Produktif yang diklasifikasikan (KAP 2). Rumusnya adalah :

Penilaian rasio KAP untuk perhitungan PPAP dilakukan dengan ketentuan

sebagai berikut untuk rasio 0 % diberi nilai kredit 0 dan untuk setiap

kenaikan 1 % dari 0 % nilai kredit ditambah 1 dengan maksimum 100.

3. Management

Manajemen atau pengelolaan suatu bank akan menentukan sehat tidaknya

suatu bank. Mengingat hal tersebut, maka pengelolaan suatu manajemen

sebuah bank mendapatkan perhatian yang besar dalam penilaian tingkat

kesehatan suatu bank diharapkan dapat menciptakan dan memelihara

kesehatannya.

Penilaian faktor manajemen dalam penilaian tingkat kesehatan bank

umum dilakukan dengan melakukan evaluasi terhadap pengelolaan terhadap

bank yang bersangkutan. Penilaian tersebut dilakukan dengan

mempergunakan sekitar seratus kuesioner yang dikelompokkan dalam dua

kelompok besar yaitu kelompok manajemen umum dan kuesioner manajemen

risiko. Kuesioner kelompok manajemen umum selanjutnya dibagi ke dalam

sub kelompok pertanyaan yang berkaitan dengan strategi, struktur,

sistem, sumber daya manusia, kepemimpinan, budaya kerja. Sementara itu,

untuk kuesioner manajemen risiko dibagi dalam sub kelompok yang

berkaitan dengan risiko likuiditas, risiko pasar, risiko kredit, risiko

operasional, risiko hukum dan risiko pemilik dan pengurus.

4. Earning

Salah satu parameter untuk mengukur tingkat kesehatan suatu bank

adalah kemampuan bank untuk memperoleh keuntungan. Perlu diketahui bahwa

apabila bank selalu mengalami kerugian dalam kegiatan operasinya maka

tentu saja lama kelamaan kerugian tersebut akan memakan modalnya. Bank

yang dalam kondisi demikian tentu saja tidak dapat dikatakan sehat.

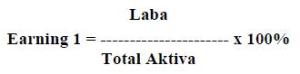

Penilaian didasarkan kepada rentabilitas atau earning suatu bank

yaitu melihat kemampuan suatu bank dalam menciptakan laba. Penilaian

dalam unsur ini didasarkan pada dua macam, yaitu :

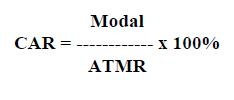

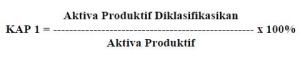

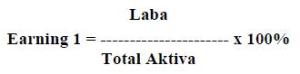

1) Rasio Laba terhadap Total Assets (ROA / Earning 1). Rumusnya adalah :

Penilaian rasio earning 1 dapat dilakukan sebagai berikut untuk rasio

0 % atau negatif diberi nilai kredit 0, dan untuk setiap kenaikan

0,015% mulai dari 0% nilai kredit ditambah dengan nilai maksimum 100.

2) Rasio Beban Operasional terhadap Pendapatan Operasional (Earning 2). Rumusnya adalah :

Penilaian earning 2 dapat dilakukan sebagai berikut untuk rasio

sebesar 100% atau lebih diberi nilai kredit 0 dan setiap penurunan

sebesar 0,08% nilai kredit ditambah 1 dengan maksimum 100.

5. Liquidity

Penilaian terhadap faktor likuiditas dilakukan dengan menilai dua

buah rasio, yaitu rasio Kewajiban Bersih Antar Bank terhadap Modal Inti

dan rasio Kredit terhadap Dana yang Diterima oleh Bank. Yang dimaksud

Kewajiban Bersih Antar Bank adalah selisih antara kewajiban bank dengan

tagihan kepada bank lain. Sementara itu yang termasuk Dana yang Diterima

adalah Kredit Likuiditas Bank Indonesia, Giro, Deposito, dan Tabungan

Masyarakat, Pinjaman bukan dari bank yang berjangka waktu lebih dari

tiga bulan (tidak termasuk pinjaman subordinasi), Deposito dan Pinjaman

dari bank lain yang berjangka waktu lebih dari tiga bulan, dan surat

berharga yang diterbitkan oleh bank yang berjangka waktu lebih dari tiga

bulan.

Liquidity yaitu rasio untuk menilai likuiditas bank. Penilaian likuiditas bank didasarkan atas dua maca rasio, yaitu :

1) Rasio jumlah kewajiban bersih call money terhadap Aktiva Lancar. Rumusnya adalah :

Penilaian likuiditas dapat dilakukan sebagai berikut untuk rasio

sebesar 100% atau lebih diberi nilai kredit 0, dan untuk setiap

penurunan sebesar 1% mulai dari nilai kredit ditambah 1 dengan maksimum

100.

2) Rasio antara Kredit terhadap dana yang diterima oleh bank. Rumusnya adalah :

Penilaian likuiditas 2 dapat dilakukan sebagai berikut untuk rasio

115 atau lebih diberi nilai kredit 0 dan untuk setiap penurunan 1% mulai

dari rasio 115% nilai kredit ditambah 4 dengan nilai maksimum 100.

Dikutip dari : Hernawa Rachmanto, “ANALISIS TINGKAT KESEHATAN BANK

SYARIAH DENGAN MENGGUNAKAN METODE CAMEL”, UNIVERSITAS ISLAM INDONESIA,

YOGYAKARTA, 2006

Perbankan syariah dalam dunia internasional dikenal sebagai Islamic

Banking atau disebut juga Interest Free Banking. Peristilahan dengan

menggunakan kata Islamic tidak dapat dilepaskan dari asal mula sistem

perbankan syariah itu sendiri. Bank syariah pada awalnya dikembangkan

sebagai suatu respon dari kelompok ekonom dan praktisi perbankan muslim

yang berupaya mengakomodasi desakan dari berbagai pihak yang

menginginkan agara tersedia jasa transaksi keuangan yang dilaksanakan

sejalan dengan nilai morla dan prinsip-prinsip syariah islam. Utamanya

adalah berkaian dengan pelanggaran praktek kegiatan maisir (spekulasi),

Gharar (ketidakjelasan) dan riba.

Sehubungan dengan hal tersebut

pengertian Bank Syariah menurut Muhamad dalam bukunya yang berjudul

Manajemen Perbankan Syariah menyatakan bahwa :

“Bank Islam atau

selanjutnya disebut bank syariah, beroperasi dengan tidak mengandalkan

pada bunga. Bank islam atau biasa disebut dengan bank tanpa bunga adalah

lembaga keuangan perbankan yang operasional dan produknya dikembangkan

berlandaskan pada Al –Quran dan Hadist Nabi Muhammad SAW”

(2002;13)

Sedangkan

pengertian Bank Syariah menurut M. Syafi’i Antonio dan Karnaen

Perwataatmadja dalam bukunya Manajemen Bank Syariah menyatakan bahwa :

“Bank

yang beroperasinya mengikuti ketentuan-ketentuan syariah Islam,

khususnya yang menyangkut tata cara bermuamalat secara Islam, yaitu

menjauhi praktik-praktik yang dikhawatirkan mengandung unsur-unsur riba

untuk diisi dengan kegiatan investasi atas dasar bagi hasil dan

pembiayaan perdagangan”.

(2001:31)

Dari berbagai pengertian bank

Islam yang telah dikemukakan diatas, dapat disimpulkan bahwa yang

dimaksud dengan bank Islam atau bank syariah adalah badan Islam yang

fungsinya sebagai penghimpun dana dari masyarakat dan penyalur dana

kepada masyarakat, yang sistem dan mekanisme kegiatan usahanya

berdasarkan hukum Islam. Sebagaimana yang diatur didalam Al-quran dan

Al-hadist bank Islam diperkenankan untuk mengeluarkan produk, jasa dan

kegiatan usaha perbankan yang baru, dimana sebelumnya ada atau tidak

dikenal pada zaman Rasulullah. Asalkan hal itu tidak bertentangan atau

selaras dengan ketentuan-ketentuan yang terdapat dalam Al-quran dan

Al-hadist. Pada bank Islam umumnya dibentuk suatu lembaga pengawas yang

bertugas dan memiliki kewenangan untuk memastikan kesesuian antara

produk, jasa dan kegiatan usaha bank Islam tersebut. Agar tidak

berlawanan dengan Al-quran dan Al-hadist. Lembaga pengawas inilah yang

akan memberikan fatwa kepada bank yang bersangkutan.

2.2.2 Peranan Bank Syariah

Bank

syariah yang didasarkan atas pondasi ajaran moral Islam mempunyai

peranan yang lebih luas dibanding bank konvensional. Semua peranan bank

konvensional dapat diperankan oleh bank syariah, sebaliknya tidak semua

peranan bank syariah ada dalam bank konvensional.

Peranan suatu bank

tidak dapat dipisahkan dengan fungsi dan kedudukannya. Diantara peranan

bank Islam menurut Muhammad dalam bukunya yang berjudul Manajemen

Perbankan Syariah adalah :

“Peran Bank Islam terdiri dari :

1. Memurnikan operasional perbankan syariah sehingga dapat lebih meningkatkan kepercayaan masyarakat.

2. Meningkatkan kesadaran syariah umat Islam sehingga dapat memperluas segmen dan pangsa pasar perbankan syariah.

3.

Menjalin kerja sama dengan para ulama karena bagaimanapun peran ulama,

khususnya di Indonesia sangat dominan bagi kehidupan Islam.”

(2005:15)

Adanya

bank Islam diharapkan dapat meberikan sumbangan terhadap pertumbuhan

ekonomi masyarakat melalui pembiayaan-pembiayaan yang dikeluarkan oleh

bank Islam. Melalui pembiayaan ini bank Islam dapat menjadi mitra dengan

nasabah, sehingga hubungan bank Islam dengan nasabah tidak lagi sebagai

kreditur dan debitur tetapi menjadi hubungan kemitraan.

2.2.3 Prinsip-Prinsip Dasar Operasional Bank Syariah.

Menurut

M. Syafi’I Antonio dalam bukunya yang berjudul Bank Syariah : Dari

Teori Ke Praktek, prinsip operasional bank syariah meliputi :

“ 1. Prinsip titipan atau simpanan (Depository/al-wadiah)

2. Bagi hasil (Profit Sharing)

3. Jual beli (Sale and Purchase)

4. Sewa (Operating lease and financing lease)

5. Jasa (Fee-based services).”

(2001 : 83)

Penjelasan dari kutipan diatas adalah :

1. Prinsip titipan atau simpanan (Depository/Al-wadiah)

Adalah

akad penitipan barang atau uang antara pihak yang mempunyai uang atau

barang dengan pihak yang diberi kepercayaan dengan tujuan untuk menjaga

keselamatan, keamanan, serta keutuhan barang atau uang tersebut.

Berdasarkan jenisnya wadiah terdiri dari :

a. Wadiah Yad Amanah

b. Wadiah Yad Damanah.

2. Prinsip Bagi Hasil (Profit Sharing).

Adalah

suatu prinsip penetaan imbalan yang diberikan kepada masyarakat

sehubungan dengan penggunaan atau pemanfaatan dana masyarakat yang

dipercayakan kepada bank. Besarnya imbalan yang diberikan berdasarkan

kesepakatan bersama dalam perjanjian tertulis antara bank dan

nasabahnya. Berdasarkan jenisnya prinsip bagi hasil terdiri dari :

a. Al-musyarakah.

b. Al-mudharabah.

c. Al-muzaraah.

d. Al-musaqah.

3. Prinsip jual beli (Sale and Purchase).

Adalah

suatu prinsip penetapan imbalan yang akan diterima bank sehubungan

dengan penyediaan dana kepada masyarakat dalam bentuk pembiayaan, baik

untuk keperluan investasi maupun modal kerja, juga termasuk kegiatan

usaha jual beli, dimana dilakukan pada waktu bersamaan baik antara

penjual dengan bank maupun dengan nasabah sebagai pembeli, sehingga bank

tidak memiliki persediaan barang yang dibiayainya. Berdasarkan jenisnya

prinsip jual beli terdiri dari :

a. Al-murabahah.

b. Al-salam.

c. Al-isthisna.

4. Prinsip sewa (Operation Lease and Finacial Lease).

Prinsip ini secara garis besar terbagi dua jenis yaitu sebagai berikut :

a.

Al-Ijarah : Akad pemindahan hak guna atas barang atau jas, melalui

pembayaran upah sewa, tanpa diikuti dengan pemindahan kepemilikan atas

barang itu sendiri.

b. Ijarah wa iqtina : Akad sewa-menyewa barang

antara bank (muaajir) dengan penyewa (mustajir) yang diikuti janji bahwa

pada saat yang ditentukan kepemilikan barang sewaan akan berpindah

kepada mustajir.

5. Prinsip jasa (Fee Based Servises).

Adalah suatu prinsip penetapan imbalan sehubungan dengan kegiatan usaha lain bank syariah yang lazim dilakukan terdiri dari :

a. Al-kafalah

b. Al-hiwalah

c. Al-wakalh

d. Ar-rahn

e. Al-qordul Al-hasan

f. Sharf

g. Ujr

2.2.4 Produk Operasional Bank Syariah

Pada

sistem operasi bank syariah, pemilik dana menanamkan uangnya di bank

tidak dengan motif mendapatkan bunga, tetapi dalam rangka mendapatkan

keuntungan bagi hasil. Dana nasabah tersebut kemudian disalurkan kepada

mereka yang membutuhkan dengan perjanjian pembagian keuntungan sesuai

dengan kesepakatan.

Menurut Muhammad dalam buku Manajemen Perbankan

Syariah pengembangan produk bank syariah dikelompokan menjadi tiga

kelompok, yaitu :

“ 1. Produk Penghimpunan Dana

2. Produk Penyaluran Dana

3. Produk Jasa.”

(2005:93)

Penjelasan dari kutipan diatas adalah :

1. Produk Penghimpunan Dana

Bank syariah dalam penghimpunan dana dari masyarakat menggunakan dua pendekatan yaitu :

1. Titipan (Al-wadiah atau simpanan)

Dalam

tradisi fiqih islam, prinsip titipan atau simpanan dikenal dengan

prinsip al wadiah dapat diartikan sebagai titipan murni dari satu pihak

kepada pihak lain, baik individu maupun badan hukum yang harus dijaga

dan dikembalikan kapan saja sipenitip menghendaki. Secara umum terdapat 2

(dua) jeni al wadiah :

a. Wadiah yad al amanah, yaitu penerima

titipan tidak boleh menggunakan dan memanfaatkan uang atau barang yang

dititipkan. Pihak penerima titipan dapat membebankan biaya kepada

penitip sebagai biaya penitipan.

b. Wadiah yad adh-dhamanah, yaitu

penerima titipan boleh menggunakan dan memanfaatkan uang atau barang

yang dititipkan. Pihak bank sebagai penerima titipan akan mendapatkan

hasil dari penggunaan dana. Bank dapat memberikan insentif kepada

penitip dalam bentuk bonus.

2. Investasi (mudharabah atau trust investment)

Mudharabah

adalah akad kerjasama usaha antara dua pihak dimana pihak pertama

(shahibul mal) menyediakan seluruh (100%) modal, sedangkan pihak lainnya

menjadi pengelola. Keuntungan usaha dibagi menurut kesepakatan yang

dituangkan dalam kontrak. Berdasarkan kewenangan prinsip mudharabah

dibagi menjadi 3 (tiga) yaitu :

a. Mudharabah mutlaqah

Penerapan

mudharabah muqayadah dapat berupa tabungan dan deposito sehingga

terdapat dua jenis penghimpunan dana yaitu:tabungan mudharabah dan

deposito mudharabah. Berdasarkan prinsip ini tidak ada pembatasan bagi

bank dalam menggunakan dana yang dihimpun.

b. Mudharabah muqayadah on balance sheet

Jenis

mudharabah ini merupakan simpanan khusus (restricted investment) dimana

pemilik dana dapat menetapkan syarat tertentu yang harus dipatuhi oleh

bank.

c. Jenis mudharabah ini merupakan penyaluran dana mudharabah

langsung kepada pelaksana usahanya, dimana bank bertindak sebagai

perantara yang mempertemukan antara pemilik dana dan pelaksana usaha.

Pemilik dana dapat menetapkan syarat-syarat tertentu yang harus dipatuhi

oleh bank dalam mencari kegiatan usaha yang akan dibiayai dalam

pelaksanaan usahanya.

Sistem Informasi Akuntansi.

Sistem informasi pada dasarnya adalah sekelompok unsur, yang, saling terkait

satu dengan yang lainnya, sehingga dapat memproses data transaksi yang di

butuhkan yang berfungsi bersama untuk mencapai suatu tujuan. Demikian pula dengan

SIA, merupakan gabungan dari tiga unsur kata yaitu sistem, informasi dan

akuntansi, masing-masing kata yang tergabung dalam pengertian system,

informasi, akuntansi tersebut memiliki maknanya sendiri, sebagaiman di uraikan

sebagai berikut ini :

a.Sistem

Menurut Baridwan sistem

adalah suatu kerangka dari prosedur-prosedur yang saling berhubungan yang

disusun sesuai dengan suatu skema yang menyeluruh untuk melaksanakan suatu

kegiatan atau fungsi utama dari perusahaan. Sedangkan menurut Mulyadi sistem

merupakan suatu organisasi formulir, catatan dan laporan yang dikoordinasikan

sedemikian rupa untuk menyediakan informasi keuangan yang dibutuhkan manajemen

guna memudahkan pengelolaan perusahaan. Sedangkan menurut Widjajanto sistem adalah

sesuatu yang memiliki bagian-bagian yang saling berinteraksi untuk mencapai

tujuan tertentu melalui tiga tahap yaitu input, proses dan output. Sedangkan

menurut Hall sistem adalah kelompok dari dua atau lebih komponen atau subsistem

yang saling berhubungan yang berfungsi dengan tujuan yang sama.

Dari beberapa pendapat

tersebut diatas, maka dapat diikhtisarkan bahwa pada dasarnya sistem terdiri

dari tiga unsur, yaitu : masukan ( input), proses (procces) merupakan suatu

aktivitas yang dapat mentransformasikan input menjadi output. Sedangkan output

berarti yang menjadi tujuan, sasaran, atau target pengorganisasian suatu

sistem.

b.Informasi

Informasi

merupakan komoditas yang sangat penting bagi perusahaan, karena dengan adanya

informasi akan membantu dalam operasi dan pengambilan keputusan sehari-hari.

Untuk memberikan gambaran yang jelas tentang istilah data dan informasi dalam

hubungannya dengan proses penyediaan informasi, berikut ini diberikan

pengertian untuk masing-masing istilah tersebut. Data dapat diartikan sebagai

fakta atau jumlah yang merupakan masukan (input) bagi suatu sistem informasi.

Biasanya data ini dapat digunakan sebagai dasar dalam pengambilan keputusan

oleh manajemen. Menurut Bodnar dan Hopwood informasi adalah data yang berguna

yang diolah sehingga dapat dijadikan dasar untuk pengambilan keputusan yang

tepat.

Dengan adanya sistem yang baik

diharapkan dapat menghasilkan suatu informasi yang berkualitas tinggi.

Informasi yang baik tersebut mempunyai kriteria sebagai berikut, relevan, akurat,

tepat waktu, ringkas, jelas, dapat diukur, dan konsisten. Untuk lebih jelasnya

masing-masing kriteria akan dijelaskan sebagai berikut :

1. Relevan

Informasi yang relevan berkaitan dengan sejauh mana informasi tersebut dapat

membuat perbedaan untuk Alternatif pengambilan keputusan.

2. Akurat

Keakuratan informasi berkaitan dengan ketepatan dan keandalan informasi

tersebut sehingga informasi yang akurat, berarti bebas dari kesalahan dan tidak

menyesatkan bagi pemakai informasi.

3. Tepat waktu

Ketepatan waktu sebuah informasi sangat penting, karna informasi tersebut harus

tersedia pada saat dibutuhkan karma berhubungan dengan pengambilan keputusan

atau kebijakan.

4. Ringkas

Keringkasan sebuah informasi berarti informasi tersebut sudah digolongkan dan

disajikan dalam format yang tidak terlalu detail sehingga tidak membingungkan

para pemakai informasi.

5. Jelas

Informasi yang jelas menunjukan tingkat kemampuan informasi tersebut sudah

digolongkan dan disajikan dalam format yang tidak terlau detail.

6. Dapat di ukur

Berhubungan dengan konsep pengukuran informasi, Informasi yang dapat diukur

akan menambah nilai informasi tersebut.

7. Konsisten

Sebuah informasi berhubungan dengan kemampuan untuk dapat di bandingkan dengan

informasi sejenis dari fungsi yang berbeda atau informasi yang sejenis dengan

waktu yang berbeda.

Jadi sesuai dengan pengertian diatas bahwa informasi

merupakan keluaran (output) dari suatu proses pengolahan data. Informasi ini

biasanya telah tersusun dengan baik dan mempunyai arti bagi penerimanya,

sehingga dapat digunakan sebagai dasar untuk mengambil keputusan oleh

manajemen.

c. Akuntansi

Proses akutansi dimaksudkan untuk

menghasilkan informasi bagi pihak-pihak yang berkepentingan. Perusahaan harus

mengidentifikasikan pihak-pihak yang berkepentingan, kemudian perusahaan harus

mengetahui kebutuhan informasi mereka dan rancangan sistem akuntansinya guna

pemenuhan kebutuhan informasi tersebut. Akhirnya sistem akutansi mencatat data

ekonomi mengenai kegiatan perusahaan dan hal-hal yang terjadi pada perusahaan,

yang hasilnya dilaporkan kepada pihak-pihak yang berkepentingan sesuai

kebutuhan informasi mereka.

Akuntansi

pada hakikatnya merupakan suatu proses yang dapat menghasilkan informasi yang

digunakan manajer untuk menjalankan operasi perusahaan. Melalui akuntansi

pulalah informasi perusahaan dapat dikomunikasikan kepada pihak-pihak yang

berkepentingan. Misalnya laporan akutansi yang mengiktisarkan profitabilitas

produk baru sehingga dapat membantu manajemen untuk memutuskan apakah akan

melanjutkan penawaran produk tersebut ke pasar. Demikian pula, para analisis

keuangan menggunakan laporan akuntansi untuk memutuskan apakah akan

merekomendasikan penawaran investasi perusahaan tersebut. Begitu juga bank

menggunakan laporan akuntansi dalam memutuskan jumlah kredit yang akan

dicairkan kepada perusahaan. Bagi pemasok laporan akuntansi digunakan untuk

memutuskan apakah akan memenuhi kebutuhan bahan baku atau barang jadi kepada

perusahaan.

Menurut

Soemarso menyatakan akuntansi adalah proses mengidentifikasi, mengukur, dan

melaporkan informasi ekonomi, untuk memungkinkan adanya penilaian dan keputusan

yang jelas dan tegas bagi mereka yang menggunakan informasi tersebut. Sedangkan

menurut Warren dkk menjelaskan bahwa, secara umum akuntansi adalah sebagai sistem

informasi yang menghasilkan laporan kepada pihak-pihak yang berkepentingan

mengenai ekonomi dan kondisi perusahaan. Hal yang sama disampaikan Honggren dkk

yang menyatakan bahwa akuntansi adalah suatu sistem yang mengukur

aktivitas-aktivitas bisnis, memproses informasi tersebut kedalam bentuk

laporan, dan mengkomunikasikannya kepada para pengambil keputusan

Jadi,

akuntansi itu merupakan suatu proses yang dimulai dari transaksi, pencatatan,

pengikhtisaran, dan laporan akuntansi. Dengan demikian informasi yang

dihasilkan berguna dalam penilaian dan pengambilan keputusan mengenai

perusahaan yang bersangkutan.

Berdasarkan

uraian sistem, informasi, dan akuntansi diatas maka dapat diketahui lebih jelas

tentang SIA. Bodnar dan Hopwood mengemukakan bahwa sistem informasi akuntansi

adalah kumpulan sumber daya, seperti manusia dan peralatan yang diatur untuk

mengubah data menjadi informasi, informasi ini dikomunikasikan kepada bagian

beragam pengambil keputusan. Sedangkan Baridwan menyatakan bahwa sistem

informasi akuntansi adalah suatu koponen yang mengumpulkan, menggolongkan,

mengolah, menganalisa dan mengkombinasikan informasi keuangan yang relevan

untuk pengambilan keputusan pihak-pihak luar (seperti inspektorat pajak,

investor, dan kreditor) pihak-pihak dalam (terutama manajemen).

Dari

beberapa definisi yang diberikan diatas dapat di jelaskan bahwa Sistem

Informasi Akuntasi mengolah data. Data yang diolah sistem informasi

akuntansi adalah data yang bersifat keuangan. Sistem informasi akuntansi hanya

terbatas pada pengolahan data yang bersifat keungan saja, sehingga informasi

yang dihasilkan oleh sistem informasi akuntansi perusahaan hanya informasi

keuangan saja.

SIA Perbankan (Sistem Informasi Akuntansi Perbangkan)

sistem Bank diklasifikasikan sebagai

“hybrid” sistem, yang menyediakan operasi akuntansi dasar, bank dukungan

software sistem informasi keputusan, produk perbankan offline (asuransi, usaha

pengelolaan keuangan rencana) diimplementasikan dan dilaksanakan pada jaringan

intra-kantor untuk melayani pelanggan. Bank accounting systems are under state

and federal regulatory agencies to ensure the accuracy and integrity of bank

accounting systems. sistem akuntansi Bank berada di bawah peraturan negara

bagian dan federal instansi untuk memastikan keakuratan dan integritas sistem

akuntansi bank.

Sistem General Ledger

Buku besar merupakan inti pengolahan akun dan sistem

informasi di bidang perbankan.. Buku besar adalah catatan diakses untuk

melakukan transaksi rekening. Ini catatan setiap transaksi, yang interface

dengan penunjukan rekening. Sebuah buku besar bank umum dapat sedikit berbeda

dari buku besar industri modern umum karena aturan kepatuhan tertentu yang

ditetapkan oleh Federal Reserve Bank (FRB) dan Federal Deposit Insurance

Corporation (FDIC). Perbankan sistem buku besar beroperasi pada perangkat

lunak.

Aplikasi Akuntansi Pinjaman

Bank membuat sebagian besar uang mereka melalui pinjaman dan investasi. Melalui

pinjaman lunak akuntansi, personel bank dapat memproses Banks make the majority

of their money through loans and bentuk dan dokumen yang diperlukan untuk

membuat keputusan pada berdiri kredit pelangganSisi manajerial aplikasi

akuntansi pinjaman manajer dapat mengakses data untuk memeriksa portofolio

pinjaman bank, hasilkan pemeriksaan kepatuhan untuk auditor dan rekening

melacak kerugian kredit cadangan.

Aplikasi Rekening Nasabah

Akun Pelanggan menyediakan aplikasi pengidentifikasi unik kunci utama untuk

menghubungkan informasi pelanggan ke nomor rekening yang diberikan oleh sistem

informasi selama pembuatan account. Rekening pelanggan dipertahankan pada

sistem dan dirujuk oleh nomor rekening, yang diadakan di sebuah lapangan di

buku besar. Nomor rekening nasabah adalah link untuk pelanggan untuk

berinteraksi dengan aplikasi perbankan online dan offline sistem.

Pelanggan informasi account juga merupakan dasar untuk pelaporan transaksi pengecualian untuk

masalah rekening nasabah berbagai.

informasi account Nasabah juga merupakan dasar pelaporan transaksi kecuali

untuk masalah account berbagai pelanggan.

Aplikasi Internet Banking

volusi terbaru dalam sistem informasi bank yang berbasis aplikasi web

yang mendukung internet banking. Internet banking program antarmuka dengan

sistem informasi akuntansi melalui server web atau portal dengan situs atau

halaman melakukan peran sebagai sebuah template atau “titik akses.” Melalui web

server yang aman-, pelanggan dapat melakukan tindakan, yang dapat mempengaruhi,

memperbarui atau mengubah status buku besar. Manajemen analisis laporan yang

berkaitan dengan Internet banking, seperti berapa banyak pelanggan yang

menggunakan Internet untuk deposito, transfer dan lainnya produk perbankan

akses. aplikasi perbankan internet juga digunakan untuk pemasaran online produk

bank melalui perangkat lunak pemasaran diciptakan untuk lembaga bank.

Jumat, 23 Maret 2012

SAFE DEPOSIT BOX

Apakah barang berharga Anda aman? Apakah Anda

tahu dimana menyimpan semua dokumen penting?

Apakah tempat itu benar-benar aman terhadap

kebakaran, banjir serta bencana lainnya?

Layanan Safe Deposit Box (SDB) adalah jasa

penyewaan kotak penyimpanan harta atau suratsurat

berharga yang dirancang secara khusus dari

bahan baja dan ditempatkan dalam ruang khasanah

yang kokoh dan tahan api untuk menjaga keamanan

barang yang disimpan dan memberikan rasa aman

bagi penggunanya.

Biasanya barang yang disimpan di dalam SDB adalah

barang yang bernilai tinggi dimana pemiliknya

merasa tidak aman untuk menyimpannya di rumah.

Pada umumnya biaya asuransi barang yang disimpan

di SDB bank relatif lebih murah.

KEUNTUNGAN

• Aman. Ruang penyimpanan yang kokoh

dilengkapi dengan sistem keamanan terus

menerus selama 24 jam.

Untuk membukanya diperlukan kunci dari

penyewa dan kunci dari bank.

• Fleksibel. Tersedia dalam berbagai ukuran

sesuai dengan kebutuhan penyewa baik bagi

penyewa perorangan maupun badan.

• Mudah. Persyaratan sewa cukup dengan

membuka tabungan atau giro (ada bank yang

tidak mensyaratkan hal tersebut, namun

mengenakan tarif yang berbeda).

HAL-HAL YANG PERLU DIPERHATIKAN :

1. Adanya biaya yang dibebankan kepada penyewa,

antara lain uang sewa, uang jaminan kunci dan

denda keterlambatan pembayaran sewa.

2. Tidak menyimpan barang barang yang dilarang

dalam SDB.

3. Menjaga agar kunci yang disimpan nasabah tidak

hilang atau disalahgunakan pihak lain.

4. Memperlihatkan barang yang disimpan bila

sewaktu-waktu diperlukan oleh bank.

5. Jika kunci yang dipegang penyewa hilang, maka

uang jaminan kunci akan digunakan sebagai

biaya penggantian kunci dan pembongkaran SDB

yang wajib disaksikan sendiri oleh penyewa.

6. Memiliki daftar isi dari SDB dan menyimpan foto

copy (salinan) dokumen tersebut di rumah untuk

referensi.

7. Penyewa bertanggung jawab apabila barang

yang disimpan menyebabkan kerugian secara

langsung maupun tidak terhadap bank dan

penyewa lainnya.

BANK TIDAK BERTANGGUNG JAWAB ATAS :

1. Perubahan kuantitas dan kualitas, hilang, atau

rusaknya barang yang bukan merupakan

kesalahan bank.

2. Kerusakan barang akibat force majeur seperti

gempa bumi, banjir, perang, huru hara, dan

sebagainya.

BARANG YANG TIDAK BOLEH ATAU SEBAIKNYA

TIDAK DISIMPAN DALAM SDB ANTARA LAIN :

1. Senjata api / bahan peledak.

2. Segala macam barang yang diduga dapat

membahayakan atau merusak SDB yang

bersangkutan dan tempat sekitarnya.

3. Barang-barang yang sangat diperlukan saat

keadaan darurat seperti surat kuasa, catatan

kesehatan dan petunjuk bila penyewa sakit,

petunjuk bila penyewa meninggal dunia (wasiat).

4. Barang lainnya yang dilarang oleh bank atau

ketentuan yang berlaku.

Sumber:

http://www.bi.go.id/NR/rdonlyres/AB84F90D-F3C9-45CF-9E45-F95DC976BCE9/1469/SafeDepositBox.pdf